No passado dia 6 de maio entraram em vigor as disposições constantes da Lei n.º 32/2019, de 3 de maio que, transpondo, para o ordenamento jurídico português, as alterações preconizadas pela comumente denominada Diretiva Anti-Elisão (na sigla inglesa, ATAD), vieram introduzir um importante conjunto de alterações aos Códigos do IRC, IRS e Lei Geral Tributária (LGT).

Dentro destas, pretendo destacar, por um lado, aquelas respeitantes às normas de imputação de lucros de subsidiárias estrangeiras (normas relativas a CFC ou Controlled Foreign Companies), e por outro, aquelas que incidiram sobre a cláusula geral anti-abuso constante da LGT.

No respeitante às normas CFC, o propósito das alterações introduzidas no ordenamento jurídico português passou, declaradamente, pelo alargamento do respetivo âmbito de aplicação, passando esta norma a abranger as subsidiárias residentes em jurisdições em que, sem prejuízo da aplicabilidade genérica de taxas legais de tributação acima de um limiar mínimo de 12.6%, a concessão superveniente de benefícios fiscais, reembolsos (à própria sociedade) de impostos suportados ou outros mecanismos implica, em última análise, uma redução substancial dos encargos fiscais efetivamente suportados por essas empresas.

Por outro lado, e no que respeita à cláusula geral anti-abuso, o propósito incito às alterações preconizadas (impulsionado pela referida Diretiva), passou por uma “modernização e agilização” da sua anterior redação, cuja aplicação, inicialmente tida por eficiente, exigia um esforço probatório quase sempre intransponível.

Neste sentido, veio a Lei n.º 32/2019 realinhar o foco principal pretendido para esta norma, que se reconfigura agora sobre elementos de natureza (teórica e tendencialmente) mais objetiva, de prova (teórica e tendencialmente) mais fácil, materializados em critérios de “substância”, “realidade económica” ou “razões económicas válidas”.

Se, no plano das ideias, as alterações implementadas nas referidas normas visam objetivos claros e – sob certas perspetivas, justos –, as hesitações e incertezas evidenciadas pela Autoridade Tributária e Aduaneira na interpretação a adotar relativamente à delimitação negativa do âmbito de aplicação das normas CFC e, bem assim, no respeitante aos referidos conceitos operacionalizadores da cláusula geral anti-abuso (já anteriormente adotados no âmbito de outras normas anti-abuso, de natureza mais específica), deverão continuar a gerar, nos investidores (especialmente aqueles beneficiários do regime especialmente aplicável a residentes não habituais), crescentes graus de inquietude e “desconfiança” perante estes novos desenvolvimentos legislativos.

Em suma, colocados no “olho de um furacão”, caberá a estes últimos indagar qual o sentido a atribuir àqueles conceitos e, bem assim, qual o seu impacto ao nível das respetivas estruturas de investimento as quais terão, necessariamente, de ser revisitadas, em vista das alterações ora implementadas.

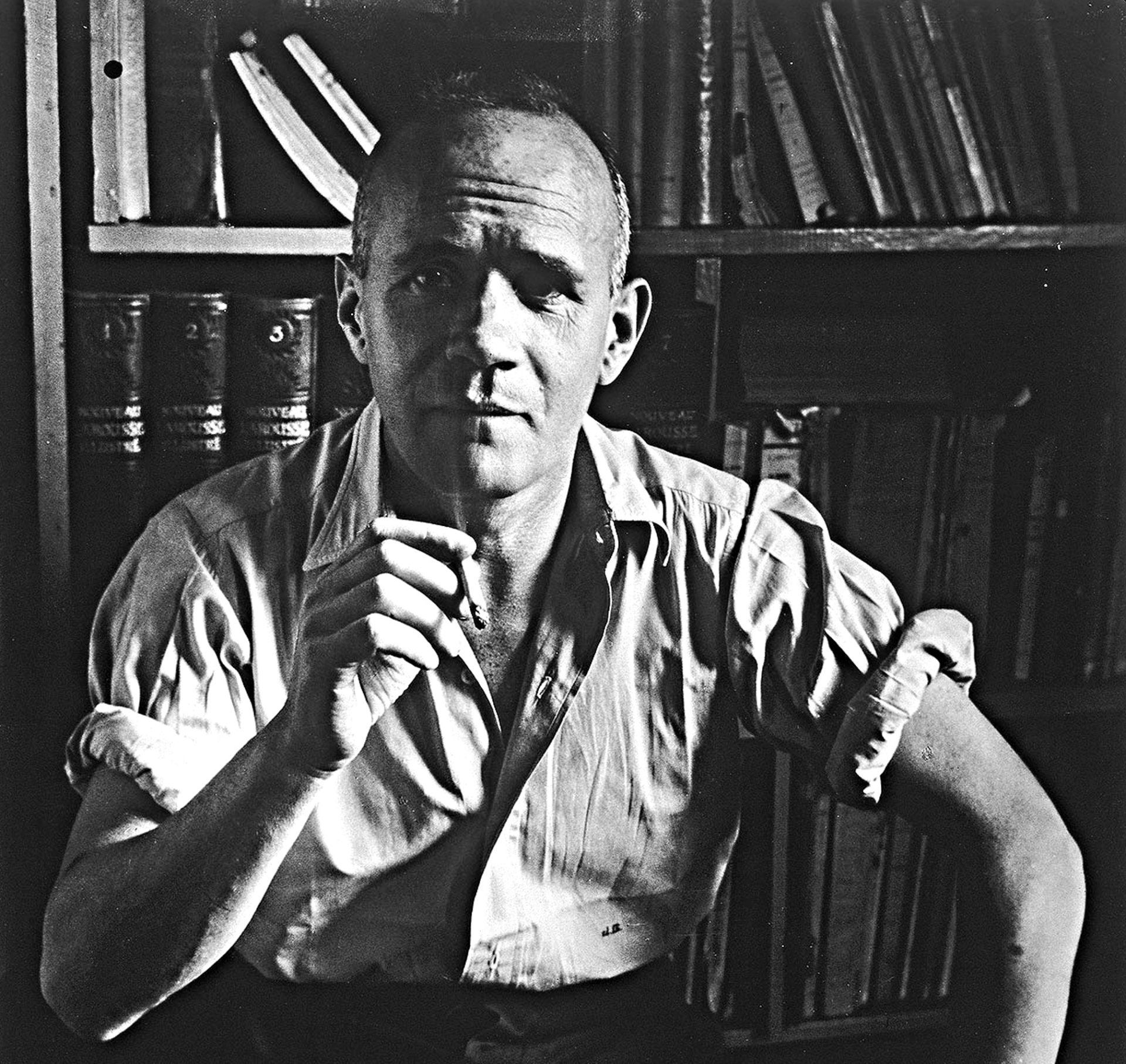

João Pedro Russo, Consultor na TFRA – Sociedade de Advogados